はじめに

この記事では、都心の一棟収益不動産投資において、どのように多くの売り物件情報から自分が買うべき物件を選別すればよいのか、大きく「融資」「賃貸付」「物件の資産価値」に分けて手順やポイントを書き出してみました。

僕が普段物件を買うときにチェックしていることを文字に起こしただけなので、裏技的なものは皆無ですが、これから不動産投資を始められる方は参考にしてみてください。

また、賃貸付のところの「番外編_神経質さんのための見落としがちな賃貸物件チェックポイント」では、引っ越しするときに確認したいポイントを不動産賃貸業者ならでは(?)の視点で列記してみました。ご転居を考えている方は「住宅_賃貸付けのチェックポイント」と合わせて読んでから物件内覧に臨むとよいと思います。きっと賃貸仲介業者さんや大家さんに嫌われます。

なお、記事タイトルの127という数字は適当です。前回記事と同様、大阪の事例が多めですが、どうぞ宜しくお願い致します。 (投稿日:2021年4月1日 ※古い記事なのでご注意ください)

前回記事:[1-5] 不動産投資家のための土地のチェックポイント107項目

「買える物件」を4つに分類する

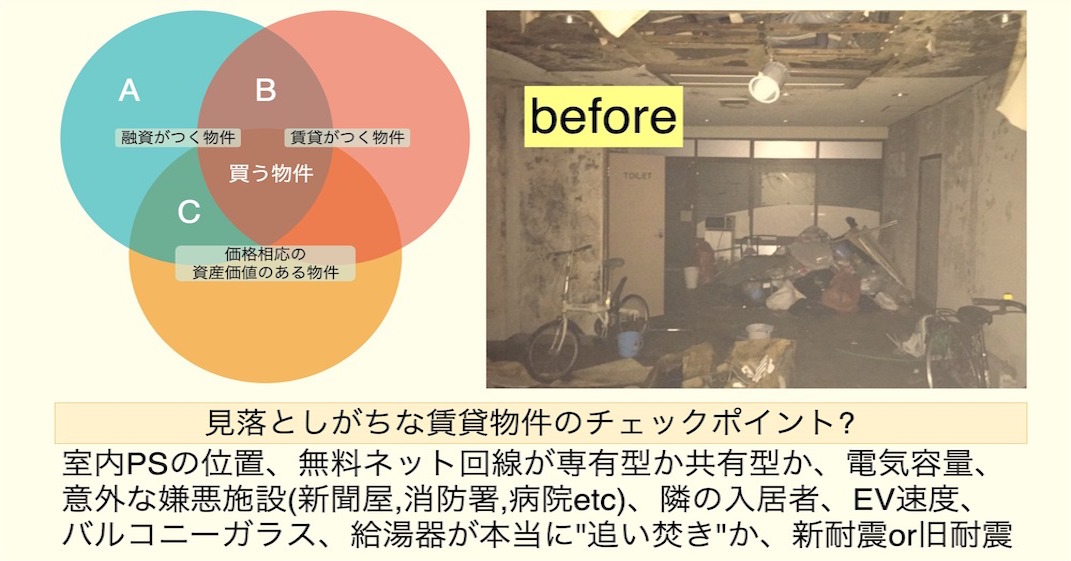

買うべき物件

改めてご説明するまでもないですが、都心の一棟収益不動産投資においては

- 融資がつく

- 賃貸がつく(エリアのお客に評価されて今後も収益を生み続ける※)

- 価格相応の資産価値がある

この3つの条件を満たす物件を、収支が合う(NOI-金利が十分にポジティブ)限り、全部買っていけばよいと思います(なかなかありませんが)。

※「賃貸がつく≠CFがでる」「収支が合う≠CFが出る」 僕は、CFはでてもでなくても良いという考えです。

買えるけど買ったら苦労する物件

ここで注意しなければならないのは、融資がつくからと言ってノールックで不動産を買いまくってはいけないということです。多くの不動産が融資がつくから価格がつき、流動性も維持される訳ですが、

「融資がつく」→「価格がつく・流動性がある」

ではなく

「物件に資産価値がある」「十分な収益性がある」「融資もつく」→「価格がつく・流動性がある」

というのが正しいです。価格・流動性の後ろ盾となる価値は多く、確かなものであるにこしたことありません。

以下に上図のA-Cの勝手なイメージを書いてみます。

A「融資はつくが、賃貸もつかず、資産価値もない物件」

これを買ってしまうと、自分と同じように融資がつくからとりあえず買ってしまうような人が現れるのを待つしかなくなります。また、融資情勢・金融機関の評価方法が変われば売るに売れなくなります。

賃貸もつかないのでお金が出ていくばかりで、持っていられなくなり、結果破綻してしまいます。イメージとしては、実勢価格が低い過疎地域の高積算評価物件をフルローンで高値掴みしたパターンなどです。融資ルールのみを背景とした資産価格は脆いです。

B「融資も賃貸もつくが、物としての資産価値は低い物件」

これは保有中にCFも出るので問題ないように思いがちですが、数年保有していざ売ろうとするときに、資産としての価値が低いために、想定価格で売れず、今まで得た累計CFも、元金返済による純資産増加分も全て払い出すことになったり、それ以上に売却損がでるケースがあります。ただ、賃貸がつく限り保有でき、残債も減っていくので、Aと比べると傷は浅いです。

よくあるのは、地方郊外の築古物件を収益還元評価で融資をつけてもらって取得し、数年保有して売ろうと思ったら、融資情勢が変わっていたり、残存耐用年数が短くなったため次の人の融資がつかず、大きくディスカウントしないと出口を迎えられない、また土地として売ろうにもそもそも土地の価値が低くて不可能or解体費や立退料を考えるとペイしない、というような場合です。

スルガスキームの全盛期は地方でこのような物件が高値で多く流通していました。そのときに買ってしまった人は、今出口を迎えられず苦労されている気がします。このBパターンは以前の記事([1-1] 収益構造から理解する不動産投資の利益の源泉)でも書きましたので参考にしてください。

なお、このBパターン全てが悪いわけでは、もちろんなく、築古高利回り物件投資などで、多額のCFで早々に投資額を回収できるのであれば、いくら出口価格が下がってもそれは勝ちです。現金買いの人が現れるような低価格帯の高利回り物件であれば次に買う人の融資も気にしなくてよいです。

C「融資がつき、資産価値もあるが、賃貸つけに苦戦する物件」

これは想定通りに収益を生まず、持っていられなくなるパターンです。例えば、満室と思って買ったら多くがサクラで、サクラが出たあと全然賃貸がつかない、前所有者がたくさん広告料を積んで無理やり満室にした物件だった、事務所ビルを買ったがオフィス需要が全然ないエリアだった、というような場合です。

ただ、資産価値がある(特に土地の価値がある)物件であれば、次に買う人も見つかるはずですので、これもAのような致命傷まではいかないと思います。タイミングが良ければ値上がり益も期待できます。

スクリーニングの手順(融資から考える)

以上のような、A〜Cの物件を掴まないために、沢山の売り物件から買う物件をふるい分けする必要があります。実際のスクリーニング手順は人それぞれだと思いますが、参考までに僕のやり方を書いておきます。

僕の場合は都心の中古一棟収益不動産がメインで、実勢土地値とその割合を重視しているので、

- 自分の投資対象エリアか

- 融資がつきそうか

- 土地の価値・実勢土地値割合はどうか(前回記事:不動産投資家のための土地のチェックポイント107項目を参照)

- 今後も賃貸がつきそうか(机上で調査)

- googleスプレッドシートで投資分析

(税引後年間CFの推移、純資産の推定増加額/年、土地値>残債となる時期、金利上昇や賃料減少など複数シナリオで上下にストレスをかける、etc. ※また別の記事にまとめるかもしれません?) - エリアの賃貸需要、対象物件、近隣の競合物件を現地調査

- 土地建物の資産価値を判定

そして、この物件はいける、まず負けることはない、と思ったら

- 取引先の金融機関に打診※

- 金融機関の評価が想定通りか確認・融資内諾

- 買付

(※よい物件は金融機関への8の打診前にローン特約なし買付、手付金を支払います)

という手順で物件をふるい分け→取得しています。融資がつかないとそもそも物件が買えないので、融資から考えるのが効率的です。

(この記事では 2の融資、4と6の賃貸付、7の土地建物の資産価値判定をまとめています)

融資

融資の審査基準は金融機関によって違いますが、多くの金融機関はこんな感じでは?という最大公約数的な条件を書き出してみます。

融資が難しい物件

- 借地

- 再建築不可

- 第三者との共有物件

- 連棟(隣の物件と壁を共有している物件)

- 一般的に連棟物件は切り離せず融資もでないと言われていますが、ケースバイケースだと思います。連棟と言っても、木造のテラスハウスなどは、切り離せることが多いです。なお、取壊しをする場合はもちろん隣地の許可もいりますし、その切り口部分の補修もしなければなりません。

※私事ですが、昨年1棟連棟式の物件を融資を使って取得させていただきました。取り壊し→新築予定です。案外いけます!

- 一般的に連棟物件は切り離せず融資もでないと言われていますが、ケースバイケースだと思います。連棟と言っても、木造のテラスハウスなどは、切り離せることが多いです。なお、取壊しをする場合はもちろん隣地の許可もいりますし、その切り口部分の補修もしなければなりません。

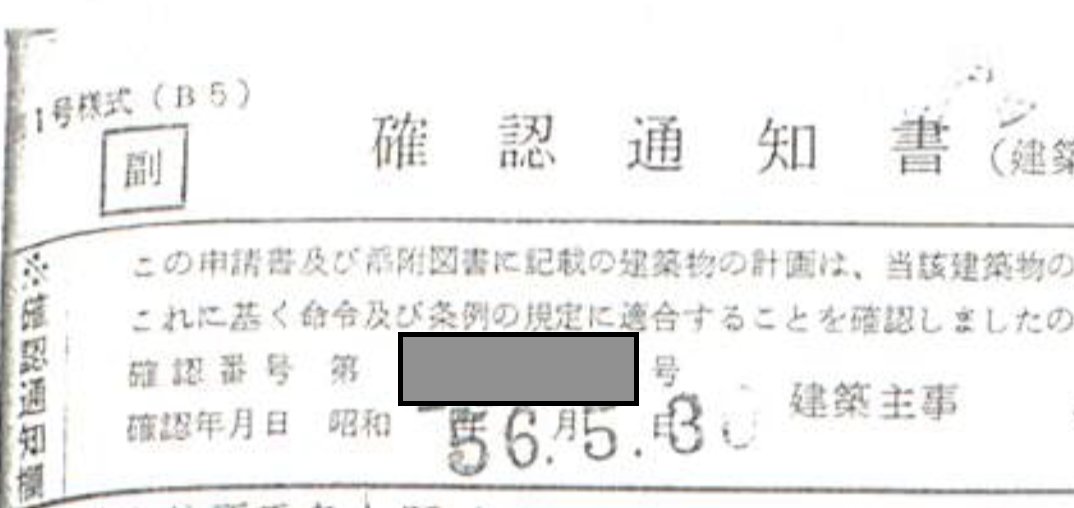

- 旧耐震物件

- 東日本大震災以降、多くの金融機関が消極的になりました。

(まだいくつかの金融機関はOKとのことですが。 - 築年月日ではなく、確認通知書の確認年月日が昭和56年6月1日以降であれば新耐震基準の建物、それより前なら旧耐震基準の建物です。

↑先日よい物件を見つけて、昭和59年2月築だったので、大丈夫だろと思いながら通知書確認したら画像のように旧耐震っていうね。泣いた。

- 東日本大震災以降、多くの金融機関が消極的になりました。

- 容積オーバーや増築

基本的にNGですが、大阪の場合、金融機関によって許容度が大きく異なり、僕が経験した限りでは下の4つがありました。- 1㎡でもオーバーしていたらダメ

- 車庫転(1F駐車場を店舗にしている)くらいなら、もどせるのでOK

- 1.25倍くらいまではOK

これは、物件を建てた当時は容積超過の違法物件だったかもしれないけれど、現行の建築基準法だったら容積オーバーじゃないよね、既存適格だよね、という理由だろうと思われます。 例えば- 住宅の地下室の1/3は平成6年6月29日より容積不算入

- 共同住宅の共用廊下や階段は平成9年9月1日より容積不算入

- エレベーターの昇降路(シャフト)部分の床面積は平成26年6月4日より容積不算入

など。

- 2倍くらいまでOK

これは大阪特有だと思われます。大阪は検済なし物件、容積超過物件が多いので、一部の信金信組さんは柔軟に取り組んでくれるようです。 - 補足:容積オーバー判定の床面積

- 登記簿謄本の延床面積は不動産登記法上の面積です。共同住宅であれば屋内共用廊下等の面積も含んでいます。容積600% 土地が300㎡ 登記簿謄本や物件概要書の面積が1900㎡だったからといって、必ずしも容積オーバーではないということです。容積オーバーかどうかは、建築基準法上の容積対象床面積を調べる必要があります。建築計画概要書や竣工図の数字を拾って確認しましょう。

- 建ぺい率オーバー

- これも金融機関によります。都心では容積オーバーの方が多くこちらが問題になることは少ない気がします。

- その他違法物件

もちろん駄目です。- 接道義務違反

- 高さ制限違反

- 防災設備不備

- 違法なコンバージョン

- 採光や窓先空地その他要件を満たさず、よって用途変更もせず、事務所ビルを住居にして貸している場合など。

- 耐用年数を超える築古

- 全く融資がでない訳ではありません。特に最近(2021年現在)は耐用年数で一律に評価するのではなく、建物の実質的な使用価値や経済的価値をみる信金信組が少しずつ増えてきた印象があります。

というのも、市場に流通する収益物件の多くはバブル期に建てられたものであり、鉄骨であれば丁度耐用年数を消化したくらいです(2021)。そして、それを無視してしまうと金融機関も商売にならないので、実質を見るような評価方法に変わってきたものと思われます。大阪では、鑑定評価があれば鉄骨造の耐用年数を47年まで見たり、RCを57年と見ていただける金融機関もあります。 - 追記(2025/07/07)

高騰した不動産でもCFがでるように経済的耐用年数の再解釈が繰り返されています。大阪では鉄骨なら65年まで、RCなら75年までみる金融機関もでてきました。築40年のRCでも30-35年の融資がついてしまいます。目利きができる不動産投資家や賃貸業者には選択肢が増えて有難いですし、建物が砂になるまで所有するしかないと諦めていたオーナーにとっては最後の出口が出現している状況です。

ただ、本来は不動産価格が下がって調整されるべきところを、融資期間で帳尻合わせしながら、音楽を流しつづけており、CFがでている裏で投資家がとっている見えないリスクも大きいはずです。個人的にはRCの経済耐用年数だと60年程度と思っていますが、それはきちんと管理された建物の話で、大規模修繕等もされていない建物も含め、違法建築でなければ、詳細なインスペクションなしに、収益還元のみで融資がでやすい今のシステムは社会全体で最後のババを作りにいっている印象です。 金利が上昇する中で、何かのきっかけ(海外からの買いニーズが急減、金融庁の検査で事実上の指導など)で調整が入り、売却価格でも債権回収不能となる例が増え始め、ついには売りが連鎖しはじめることもあり得ると思います。

金融機関側からすると、相場がクラッシュするまでに、土地値程度まで元金返済が十分に進むかどうか、更なる賭けをしているということになると思います(当然投資家も同じ)。

取得するとしても、利回り一辺倒、融資一辺倒ではなく、土地値割合が大きかったり、外国のお金持ちもほしいと思われるようなエリア、立地、仕様を今まで以上に選別する必要がありそうです(当たり前すぎますが)。

- 全く融資がでない訳ではありません。特に最近(2021年現在)は耐用年数で一律に評価するのではなく、建物の実質的な使用価値や経済的価値をみる信金信組が少しずつ増えてきた印象があります。

- 収益性の低い物件(物件の収益で利息と借入金を十分に支払返済していけない、金利が少々上がったら赤字になるような物件。詳しくは後述。)

- 金融機関によって物件の収益性評価方法は様々で、例えば「空室率x%,経費率y%とし、金利がz%まで上がっても利息支払及び返済返済ができること」とか「現況収益の7割でもCFがでること」などがあるようです(後述)。

- 担当者と仲良くなればどのような条件なのか教えてくれるかもしれません(?)

- 検査済証がない

- メガバンクなどは基本的に検査済証必須です。

- 近畿圏の信金信組ではあまりうるさく言われません。

- 近畿圏では平成10年頃までは検査済証を取得しないまま建物が建てられることも多く、そのような物件を無視すると商売にならないためです。昭和築の小規模ビルなどでは検査済証がある方が少ないと思います。

- 近畿圏では平成10年頃までは検査済証を取得しないまま建物が建てられることも多く、そのような物件を無視すると商売にならないためです。昭和築の小規模ビルなどでは検査済証がある方が少ないと思います。

- 融資対象エリア外の物件

- 融資対象エリアは、一都三県に限る、近畿圏のみ、全国OKなど金融機関によって様々です。

- 区分所有

- 土地の価値を評価できないので、融資不可としている金融機関も多いです。

- ソシアルビル、ラブホテル等

- ホストクラブや風俗店がはいっているソシアルビル、ラブホテルなどには基本的に融資はでません。また所有しているとイメージも悪くなり事業拡大に差し支えますので、買わないほうがよいです。

- ホストクラブや風俗店がはいっているソシアルビル、ラブホテルなどには基本的に融資はでません。また所有しているとイメージも悪くなり事業拡大に差し支えますので、買わないほうがよいです。

- その他のたまに聞く融資できない物件の条件

- 駅から遠い

- 金融機関によっては、融資対象エリアであっても、駅徒歩15分以上のところには消極的、というケースがありました。

- EVがない

- EVなしの5階建には融資しない、5階部分はないものとして評価を出すという金融機関もありました。

- 民泊などのオペレーショナルアセット

- 民泊やホテルはやらなくなったけど、定期借家&オペレーターが大企業などで収入がかたいものは大丈夫、という金融機関多し(2021年1月)。

- 物件価格の割にテナントが少ない

- テナントが分散していない場合、リスクが高いと見なされ、融資がでないことがあります。例えば、1フロア貸しの事務所ビル3億で6戸など。個人的にもこのような賃料収入のボラティリティの高い物件は、よほど安くない限り手を出さないようにしています。

- 転売案件不可

- 逆に転売大歓迎という金融機関もあります。融資手数料で稼ぐため。長期保有ばかりで転売はしたことがないので、詳しくないです。

- 駅から遠い

人物属性

物件のふるい分けというこの記事の本筋からは逸れますが、融資の話なので人物属性について法人借入のケースだけ簡単に書いておきます。

- 債務超過ではないこと

- 赤字でないこと

- 黒字にしておきましょう。ただ、赤字であっても、十分な資産背景があったり、誰が見ても一時的な赤字とわかる場合はOKとしてくれる金融機関もあります。

- 代表者に収入があること

- ある程度役員報酬をとっておきましょう

- 補足)会社にお金を残すスタイルの経営や、社会保険料を節約するために役員報酬をとっていない、とっていても月数万円にしている、という人は多くいて、私の周りでは問題なく融資もでています。重要なのは資産背景だと思います。

- ある程度役員報酬をとっておきましょう

- 借主の住所

- 物件が融資エリア内にあっても、融資エリア外に法人や代表者住所があると不可というケース。信金信組など。

- 既存の借入

- メガバンクの場合は、他行での耐用年数オーバーの借入が複数走っていると貸しにくい(正常先に分類できない)ようです。また、既存の所有物件が築古ばかりでも正常先に分類されません。その築年数は所有物件の平均をとることが多いようです。 築古物件を売却したり、建替えたりすると台に乗せてもらえることがあります。

融資期間

法定耐用年数ー経過年数 を基準とするのが一般的です。採用する法定耐用年数は、どんな建物用途でも一律にRC47年、鉄骨34年、木造22年などと構造で決めている金融機関もあれば、実際の法定耐用年数の通り、用途ごとにRCの事務所なら50年、住宅なら47年など細かく定めている金融機関もあります。

しかし、前述のように最近は実質の経済価値・使用価値を重視し、RCを57年でみたり、鉄骨を47年でみる金融機関もでてきました。そもそも法定耐用年数は税金を計算するための数値にすぎませんし、案外いい加減なものです。実際、1998年の税制改正まではRCの法定耐用年数は60年、重量鉄骨は40年でした。特にRCはきちんとメンテナンスしていれば47年以上十分に持ちますので、実質をみた法定耐用年数以上の融資は悪いことではないと思います。

また、修繕履歴・鑑定評価・木造の場合は劣化対策等級があれば融資期間を伸ばしてもらえることもあります。また修繕履歴は誰でも作れるものなので、自分が物件を取得した後は将来高く売るためにきっちりつくっておきましょう。修繕履歴に加え、見積書・請求書・領収書・施工後写真など一式あればよいです。

(補足)

謄本に記載されている躯体で、「鉄骨鉄筋コンクリート」と「鉄骨・鉄筋コンクリート」は意味が違います。「鉄骨鉄筋コンクリート」はSRC造ですが、「鉄骨・鉄筋コンクリート」の場合、鉄骨と鉄筋の組み合わせ構造という意味です。

例えば、構造計算上、転倒しないように上層階を鉄骨でつくっている物件などが「鉄骨・鉄筋コンクリート」になります。そして、金融機関によっては全体を鉄骨として評価したり、鉄骨と鉄筋の割合を調べて融資年数を決定するらしいので、注意が必要です(要確認)。

融資額

多くの金融機関では以下のような積算評価や収益還元評価で融資額を決定します。ただ、その評価の計算式やその計算に使われる定数は金融機関によって、かなり異なります。A銀行では積算評価が15,000万円で掛け目8割の12,000万円が融資可能額だけれども、B信金では積算評価が16,800万円で融資可能額は14,000万円ということが有り得ます。

また、評価の加工方法も、積算評価と収益還元評価の平均をとる金融機関、積算評価と収益還元評価の低い方をとる金融機関、返済比率から逆算する金融機関、収益還元評価だけを見て、しかも周辺の取引事例を参考にしてくれる金融機関などがあり、バラバラです。

投資家としては、なるべく多くの金融機関とお付き合いさせてもらって、評価方法を担当者に教えてもらい、その金融機関に合った物件を持ち込ませてもらうのがよいです。

なお、積算評価も収益還元評価も“評価”に過ぎません。国が決めた相続税路線価や再調達価格、金融機関が設定した想定空室率や経費率、キャップレートを元に導き出された評価です。○,○○○万円と数字がでてきても、それは物件の実際の価値や実勢価格を直接反映したものではありません。投資家はどこまでも自分の目で物件の価値と価格を見定めることが重要です。

積算評価

土地評価+建物評価で求められます。その価格が融資可能額となることもあれば、そこから更に70%などの掛け目がはいったものが融資可能額となることもあります。

土地評価

地積×相続税路線価(or 公示地価)

路線価は全国地価マップで調べられます。便利です。なお、地形が悪い場合は金融機関内部で減額補正される場合があります。

建物評価

再調達価格×延床面積×(残存耐用年数/耐用年数)

再調達価格は金融機関により異なります。目安は

木造:13-16万円/㎡ 程度

鉄骨造:16-20万円/㎡ 程度

SRC造・RC造:17-23万円/㎡ 程度

です。

しかし、融資額を伸ばしているような金融機関は昨今の建築費高騰を反映して柔軟に価格を変更していて、RCなら25万円/㎡で評価する、というところもあるようです。反対に15年前から何も変えずに、RCは17万円/㎡で評価しています、という金融機関もあります。これだけ価格が違うと当然融資可能額も大きく変わってきます。

●計算例

土地600㎡ SRC造共同住宅 延床4250㎡ 築35年 法定耐用年数47年 相続税路線価1,610,000円/㎡ 再調達価格 220,000円/㎡ 掛け目 80%

A:土地評価 600㎡×1,610,000円/㎡ =966,000,000円

B:建物評価 220,000円/㎡×4250㎡×{(47-35)/47}=238,723,404円

C:物件積算評価=A+B=966,000,000円+238,723,404円=1,204,723,404円

融資可能額=C×80%(掛け目)=1,204,723,404円×80%=963,778,723円

収益還元評価

これに関してはよくわかりません。というのも不動産投資を学ぶwebサイトなどで、

- 収益還元評価(直接還元法) = NOI(営業純利益) ÷ キャップレート

例えば、年間賃料1000万円、空室率15%、運営費20%、CAP7%なら

1,000万円×65%÷7%≒9,286万円が物件の評価ですね♪

などと説明されているのですが、金融機関によって

- 年間収入を満室想定賃料で計算するのか?現況賃料で計算するのか?

- 空室率、経費率を何%で計算するのか?

- キャップレートを何%に設定するのか?

それぞれ大きく異なるので、実際のところいくら融資がでそうか、という計算は積算評価ほど具体的にはできず、どうしたってふわっとした理解のままになってしまいます。

以下、そのふわっとした理解の具体例です。

- 年間収入

- 「現況賃料」をもとに計算し、そこから更に20%の空室をみるという金融機関がありました。逆に言えばこのような現況賃料もとに評価する金融機関もあるので、自分が高く売るためには満室で売り出すのが基本です。また、敷金礼金はとらず、賃料を上げておいたほうがよいです。

- 空室率、経費率

- 空室率+経費率で30-40%が一般的な気がしますが、固定資産税やランニングコストなど資料から拾えるものは全て拾って、+αをするという金融機関もありますので、最初から経費明細を提出するのが吉です。

- キャップレート

- 地域別のベースレートに、建物の築年数や賃貸状況、権利関係等のリスクプレミアムを積み上げて、キャップレートを設定するのが一般的だろうと思いますが、そこまで個別に評価していただいているのかは存じ上げません。

ただ、今まで見聞きしたのは、近畿圏全部、都会も田舎も7%で計算しているケース、エリア&用途地域で分けて設定しているケース、などがありました。これも金融機関の相場観、さじ加減一つということです。

- 地域別のベースレートに、建物の築年数や賃貸状況、権利関係等のリスクプレミアムを積み上げて、キャップレートを設定するのが一般的だろうと思いますが、そこまで個別に評価していただいているのかは存じ上げません。

要するに金融機関の収益還元評価というのは、収益を元に評価をだしていただけるらしいけれど、その計算方法は金融機関の相場観やリスク許容度、時期に大きく左右され、一般の不動産投資家からすると基本ブラックボックスになっています(当たり前のことですが)。

不動産投資家としては、収益還元評価をメインでしている金融機関の噂を聞きつけて、実際に買いたい案件を持ち込んでみて、この物件ならこれくらいの評価をしてもらえるのかー、というのを何回か経験して、だいたいの融資可能額を掴んでいくしかありません。

(補足)

一般的にNOIは

NOI = 総賃料 ー(空室賃料+BM建物維持費用+PM委託費用+保険費用+法定点検等定期費用+テナント募集仲介費用+原状回復費用+一括償却の修繕費+固定資産税+都市計画税+その他)

というように求められますが、金融機関の評価実務においてそこまで細かく計算するのは現実的でないので、空室率x% , 経費率y%(or 固定資産税+ランニングコスト+α)、というように設定してNOIを推定することが多いと思われます(要確認)。

DSCR逆算評価

その物件の「返済に充てられるキャッシュフロー」と「支払金利と元本返済の合計」を比べて、無理のない返済が可能な融資限度額はいくらなんだ?と逆算する方法です(積算評価でも収益還元評価でも、返済比率をみることは当然ですが、その許容できる返済比率から融資額を求めてみよう、ということです)。

DSCR(Debt Service Coverage Ratio_借入償還余裕率)

= NOI(営業純利益) / ADS(元金返済+利息支払)

なのですが、収益還元評価と同じように、NOIの求め方は金融機関によります。そして、このDSCRの基準ですが、1.2以上としている金融機関が多いようです。

つまり

- DSCRの条件 (例: 1.2以上

- 融資期間(金融機関のルールで概ね決まる)

- 金利水準(金融機関、債務者属性、物件によって概ね決まる)

- 返済方法(元利均等 or 元金均等)

- NOI (金融機関によって求め方が異なる 例:現況賃料×80%

この5点から融資限度額を求めてみるということです。

●計算例

築30年,住戸30戸,鉄骨造,現況賃料 252万円/月 (満室)の物件を取得したい

・DSCRの条件:1.2以上

・融資期間:残存耐用年数は4年だが、大阪の某信金で20年

・金利:3.5%

・返済方法:元利均等

・NOIの求め方:現況賃料の80%

毎月の推定営業純利益 252万円×80%=201.6万円

201.6万円 ÷ (毎月の元金返済と金利支払) ≧ 1.2 となるには

毎月の元金返済と金利支払 が 168万円以下であればよい

融資期間20年, 金利3.5% で 毎月の元利が168万円となる最大の借入額は

ExcelのPV関数※で逆算して

=PV(3.5%/12,12*20,-1680000)=¥289,675,291

という訳で、この物件なら2億9000万円弱ならギリギリ融資できるラインかも?しれません。

※PV関数 PV(利率,期間,支払額) 利率は月利、期間はxヶ月、支払額はマイナスの値で計算しています。

※「DSCR逆算評価」というのは一般的な用語ではなく、僕が仮で適当につけただけなので、googleで検索しても出てきません。念の為。

その他、融資を得る、融資額を伸ばすためにやること

- ランニングコスト明細を提出する

- これは一見逆効果のように思われがちですが、前述のように金融機関によっては、資料を提出しないと経費は一律満室想定のxx%と計算されてしまい、それは多くの場合バッファを含みすぎているので、最初からきっちり提出したほうがよいです。

- 修繕履歴を提出する

- 融資期間の項目に書いた通りです。売主さんにもらいましょう。

- 鑑定評価を提出する(ある場合)

- 積立をする

- 担当者から投資信託や国債などを買わせてもらう

- 普通預金・定期預金

- あともうひと押しがほしい、という時にまとまったお金を預金すると何故かうまくいくことがあります。

- 力のある人の紹介から入る

- 税理士や会計士、その支店の大口のお客の紹介など。

賃貸_安定的に客付けできる物件なのか確認する

安定的に賃貸がつかないと事業になりません。良さそうな物件情報があったら、その物件が今後も収益を生み続けそうか、そのエリア、そのグレードの物件の適正な賃料はいくらくらいか、物件資料とネットから分かる範囲の情報を集めます。

そしてその後、集めた情報の答え合わせと、実際に見ないわからない情報の確認のため現地調査、競合調査にいきます。調査では借主目線と投資家目線、どちらでも見ることを意識します。

投資家目線の例としては、

・お金で解決できない問題、お金で解決できる問題に切り分ける

・お金で解決できる問題は、いつ、いくらで解決するのか考えておく

・ハード(設備)の問題、ソフト(管理)の問題の切り分ける

などです。

なお、不動産投資家には「室内を見るのは買ってから」「契約直前に見る程度」という方も多いと思います。満室だったらそもそも見ることはできませんし、鍵の段取りをしている間に、よい物件は売れてしまうからです。

しかし、僕個人的には、建物管理やお客様案内の経験上、やはり室内こそが商品であり、見なければわからない部分が多いと思っています。可能なら融資打診と並行して検討物件を内覧したほうがよいです。また、競合物件についても入居率を調べることはもちろん、できれば内覧もしましょう。

過去の記事と重複する部分もありますが、ここで僕が普段賃貸付けで確認している項目をまとめておきます。(抜け漏れはまだまだあると思います。思い出したら追記します。

住宅_賃貸付けのチェックポイント

エリア・駅

- エリア

- 中期的に需要が見込まれるエリアか。街の雰囲気やイメージ。

- 賃貸需要真空地帯には気をつける。大阪市内でも共益費込1.9万円1Kが溢れる地域もあります。大阪では広告料相場が3ヶ月を超えてくるエリアやめておいたほうが無難という認識です。

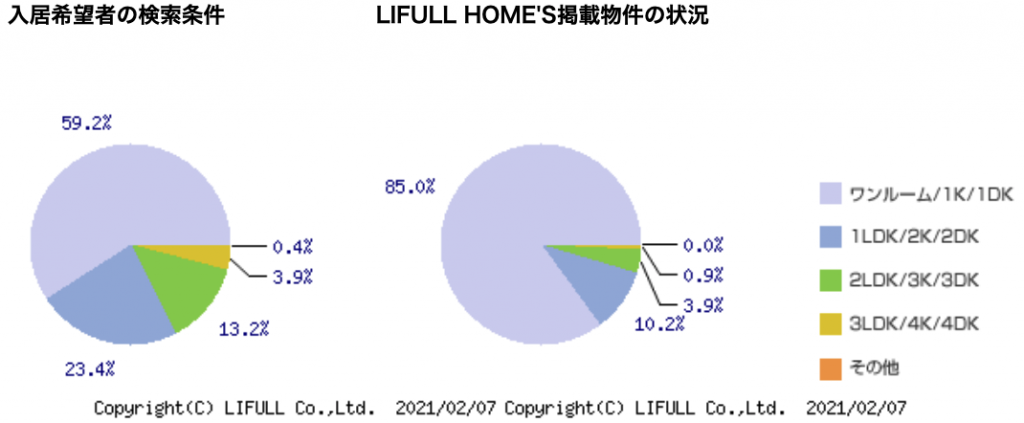

- エリア内の間取り需給

- ホームズ「見える賃貸経営」

間取り、広さ、築年数別に検索回数(需要)と掲載数(供給)がわかるので便利です。肌感覚と一致しているのでよく参考にさせてもらってます。駅ごとにも見ることができます。

- ホームズ「見える賃貸経営」

- 参考過去記事:[1-3] 不動産投資におけるエリアの価値(廃れないエリアを選ぶ)

- 中期的に需要が見込まれるエリアか。街の雰囲気やイメージ。

- 最寄り駅、徒歩圏の駅の訴求力

- 乗降者数、路線、停車する列車種別(特急、急行、普通等)、駅前の雰囲気等

※補足:僕は自分が良く知っているエリアや駅での投資がほとんどなので、普段のスクリーニングでエリアや駅を調べるということは少ないです。スペック的に良さそうな物件があった→自分のよく知らないエリアだけど急いで買ってしまう→苦労する、損する、というパターンは避けたいです。

物件の基本条件と客付けへ影響が高い項目を机上でチェック

まず、物件概要書・レントロール・ポータルサイト・ストリートビューを見ながら、現在の募集賃料などの基本的な条件と、賃料や客付けへの影響が大きい項目を確認していきます。詳しく調べるときりがないですし、現地でしかわからないことも多いので、ざっくり見ていきます。

- 現在の募集賃料や保証金、賃料に含まれているサービス等

- 賃料+共益費

- 敷金・礼金

- これらがとれていて満室だったら、客付けに余裕のある物件なんだなー、ゼロゼロにして賃料あげることも可能だなー、などと考えます。

- 水道代

- レントロールをみて、満室想定賃料に水道代が入っていたら差し引く

- ネット代

- ネット無料か別途か

- 消費税込かどうか(事務所や店舗で、現在課税業者or物件を取得したら課税業者になりそうな場合)

- 家具家電付きで募集していたりしないか

- 現状ペット可としているかどうか

- ペット可の物件はそうでない物件よりも高い賃料でも決まります。

- 専有面積

- 賃料と合っているか。エリアの需要とマッチしているか。

- 現在のAD(広告料)やフリーレント

- レインズ等を使える人は、現在の業者へのバックがどれくらいなのか確認しておいた方がよいです(広告料についての問題はこの記事では触れません)。

広告料が高い場合、

・需給、物件の実力的に賃貸付けで苦戦している

・相場以上の賃料を維持するために高い広告料をだしている

・売主が満室で売りたいと考えていて、今だけ大幅に広告料を上げている

などのパターンがあるので見極めが必要です。3つ目の場合は、気にする必要はありません。フリーレントも同様です。

- レインズ等を使える人は、現在の業者へのバックがどれくらいなのか確認しておいた方がよいです(広告料についての問題はこの記事では触れません)。

- 駅徒歩

- 都心では10分以下か10分を超えるかで賃貸ポータルサイトの検索回数が大きく変わるようです。なお、車社会のエリア内にある物件では重要ではありません。

- 物件概要書の駅徒歩が正しいかgoogle mapで経路と所要時間確認。1分=80m。通勤・通学で使うと思われるルートをストリートビューで確認する。

- 外観・建物規模・過去のテナント確認

- これもストリートビューで確認します。ストリートビューは過去の画像も確認できるので、修繕前の外観や1Fのテナントの変遷などを確認しておきます。

- 1Fが飲食店の物件には入りたくない、という人は結構います。

↑PCからだと左上の時計マークをクリックすると過去の画像が見れます。便利です。

- 間取り

- 当然のことながら重要です。例えば、同じ専有面積の1DKでもキッチンスペースを広めにとった1DKと居室を広めにとった1DKでは賃料も客付けのしやすさも違います( 居室を重視する人が多いです)。またご存知の通り、1Rや2DK,3DKといった間取りは都心ではあまり人気がなく、1K,1LDK,2LDKなどにリフォームした方が、賃料坪単価が上がる傾向にあります。

- 風呂トイレ別かユニットバスか

- 都心の収益物件として出回るような物件の半分くらいはバブル期に建てられたもので、結果3点ユニットの物件が多いです。ここで重要なのはエリア、立地です。需要が旺盛なエリアだったり、物件が駅前の好立地であったり、学生や外国人労働者など、賃料を少しでも節約したい層の需要が継続的に期待できる場所であったりすれば、現在も全く問題ありません。

- しかし(僕の肌感覚ですが)、大阪の場合、共益費込5万円以下でバス・トイレ別がそこそこ見つかる地域ではユニットバスはとても苦戦します。

- 都心の収益物件として出回るような物件の半分くらいはバブル期に建てられたもので、結果3点ユニットの物件が多いです。ここで重要なのはエリア、立地です。需要が旺盛なエリアだったり、物件が駅前の好立地であったり、学生や外国人労働者など、賃料を少しでも節約したい層の需要が継続的に期待できる場所であったりすれば、現在も全く問題ありません。

- 構造

- 遮音性、耐震性、物件の格に関わります。RCのようにコンクリートスラブがあれば、音が伝わりにくいのでやはり人気です。

- 方角

- 南→東→西→北の順に良いとされる

- 都心の単身者用マンションなどでは、北向きでもそこまで気にされません(普通に賃貸も決まります)が、ファミリー向け、高価格帯の賃貸マンションはやはり南向きが求められます。

- EVの有無

- 仲介業者さんに聞くか、賃貸ポータルサイトで確認します。エレベーターの設置義務は高さ31m以上の建物ですが、一昔前までは6階以上の建物で設置することが多かったようです。よって、5階建の築古物件では設置されていないことが多いので要注意です。エレベーターなしの物件で4F,5Fとなると賃料は数千円下がります。前述のように融資にも関わってくる場合があります。

- 築年数

- 築年数が経っていること自体が悪いのではありません。要は、設備や間取り、外観が陳腐なものになっていなければ、大幅な減額はされないと思います。

- しかし、旧耐震か新耐震かという基準はそろそろ一般にも浸透してきそうで、1981年6月1日以前の確認申請物件は賃料下落の面からもリスク高です。

- バルコニーの有無

- 事務所からのコンバージョン、増築などで、たまにない物件があります。バルコニーが無かったら絶対ダメというわけではありません。立地によります。バルコニーなしの物件を1棟所有していますが、相応の賃料で決まっています。

- 階数

- 1Fと2Fでは防犯の面から月額賃料3000-4000円くらいの差がつく気がします。

- 洗濯機置場の場所

- 室内洗濯パン >>>バルコニー >>>>>>>>洗濯機置場がない

- 室内洗濯パンを重視する人は多いですが、男性単身者向け?のマンションなどではバルコニーでも問題なく決まっています。注意しなければならないのは、戸数の多い低賃料マンションなどで、そもそも洗濯機置場がない物件です。1Fや屋上に共同のランドリーがあったりします。表面は高利回りのことが多いですが、他に強みがない場合、やはり苦戦しがちです。

- 室内洗濯パン >>>バルコニー >>>>>>>>洗濯機置場がない

- 独立洗面台の有無

- 重視する人は多いです。

- 嫌悪施設の有無、距離

- 墓地

- セレモニーホール

- 向上

- 幹線道路

- 線路

- 送電線

- 風俗店

- 重飲食店

- 意外な嫌悪施設

- 学校や保育園(子どもたちが騒ぐ声を嫌がる人もいる)

- 新聞屋(早朝から騒がしくなる)

- 総合病院(救急車サイレン)

- 消防署(消防車サイレン)

- 警察署(パトカーサイレン)

- 心理的瑕疵有無

- 利便施設の有無、距離

- コンビニ

- スーパー

- 商店街

- ショッピングモール

- ドラッグストア

- フィットネスクラブ

- 図書館

- 公園

- ファミリー向けの場合

- よい学区

- 学校

- 病院

- その他

- オーナーの趣味が反映された特殊な物件ではないか。

ネットで競合物件のピックアップ

この段階で、取得を検討している物件周辺の競合をピックアップして一覧にまとめておくと便利です。自分が入居検討者ならこの物件と迷うだろうなとか、この物件には完敗だろうなとか、コメントをつけておいて現地で答え合わせをします。

現地で物件を見るべきポイント

その物件に本当に想定賃料で賃貸がつくかどうか、が一番大切です。また、後で周辺の競合物件と比較できるように、メモを残しておきます。しかし、詳しく調査しすぎても、よい物件はその間に売れてしまいますので程々に。

- 駅から現地までの道順と時間

- 街の雰囲気を確認しながら、住人が実際に使うであろうルートを歩いてみる。google mapで同じ距離でも、信号の数も違うし、商店街を通って帰るだろうとか、この急な坂道は迂回したほうが楽とか、現地でしかわからないことが沢山あります。

- 嫌悪施設と利便施設の位置と現況の確認

- 外観のイメージ、外壁補修痕

実際に見て外観はどうか。またクラックや雨漏りの痕などないか。今後発生するであろう修繕、費用の参考に。 - 共用部の雰囲気

- 共用部のイメージが悪い場合、どのようなリフォームをすれば賃貸が決まりそうか。そのリフォームにはどれくらいのお金がかかりそうか。

- 共用部の設備、セキュリティ

- オートロックの有無

- 集合ポストの古さ

- 宅配ボックスの有無

- 防犯カメラの有無

- 駐車場の有無、ある場合は台数

- 交通手段が車メインの立地であれば必須ですし、都心でもファミリータイプならあったほうがよいです。戸数とのバランスも見る。

- 駐輪場の有無

- 駐輪場がない物件は、エントランスホールや道路に自転車が散乱してしまい、賃貸付に影響します。各階の共用部分にスペースがあり、エレベーターもそれなりに広いのであれば、持ってあがってもらうという手があります。

- 私も駐輪場のない物件を1棟所有していますが、エレベーターで持ってあがって各階の共用部分に駐輪していただくように入居者の皆様にお願いしたところ、大半の方が協力してくれて、エントランスの雰囲気はとてもよくなりました。

- 駐輪場がない物件は、エントランスホールや道路に自転車が散乱してしまい、賃貸付に影響します。各階の共用部分にスペースがあり、エレベーターもそれなりに広いのであれば、持ってあがってもらうという手があります。

- 共用部管理状態

- 清掃状態

- 植栽があるなら、手入れは行き届いているか

- ゴミ置き場が汚くないか

- 管球切れが複数ないか

- 複数あるということは、管理巡回頻度が低い可能性が高いです

- 修繕されていないままのタイルやドアがないか

- 不動産投資家としては管理状態や共用部の雰囲気が悪ければ悪いほどテンションあがりますよね。アップサイドが大きい割にすぐ少額で改善できるんで。腕が鳴るというか。

- 角部屋や独立タイプの戸数

- 平面図で確認できていない場合は見ておく。隣人を気にしなくてよい静かな部屋は人気です。

- 居室有効面積と気積

- 専有面積から玄関・廊下・水回りを除いた居室の面積×階高=気積(&その形状)が賃料に大きく影響します。人が部屋を広く感じる度合いです。気積だけではなく、その部屋の形(縦横比)も重要で、いくら広くてもうなぎの寝床的な間取りでは商品としての価値は大きく下がります。

- 階高(天井の高さ)が重要です。最低でも2400mmは欲しいところ。狭い部屋でも天井が高いと広く感じます。これはネットにでない情報なので、現地で測るしかありません。

↑Bosch Professional レーザー距離計 GLM40

持ち歩いているレーザー距離計。 面積や体積も測れて便利です。

- 階高(天井の高さ)が重要です。最低でも2400mmは欲しいところ。狭い部屋でも天井が高いと広く感じます。これはネットにでない情報なので、現地で測るしかありません。

- 専有面積から玄関・廊下・水回りを除いた居室の面積×階高=気積(&その形状)が賃料に大きく影響します。人が部屋を広く感じる度合いです。気積だけではなく、その部屋の形(縦横比)も重要で、いくら広くてもうなぎの寝床的な間取りでは商品としての価値は大きく下がります。

- 間取り

- 実際にどう感じるか。使い勝手はよさそうか。リフォームするならどのように変更するか。「図面ではリビング11畳で広そうだったのに、オープンキッチンに3畳とられて実際に感じる面積は7畳だなぁ。廊下前にデッドスペースもあるなぁ。これだったら壁付けキッチンの方がいいかもなぁ」など。

- ユニットバス、室内洗濯機置き場の拡張可能性

- DINKSが入居できるほどの専有面積があって立地もいいのに、ユニットバスだったり、洗濯機置場がバルコニーにあるという物件もあると思います。それさえクリアできれば賃料が大幅にあげられるのに……というような物件です。その場合、簡単なリフォームでバス・トイレ別にしたり室内洗濯機置き場を作れるか確認しておきます。ユニットバスの横や脱衣所付近にスペースがあれば間取りの変更や大掛かりな配管引き直し工事をせずとも、バス・トイレ別物件、洗濯パン室内物件に変えられる可能性があります。

- 実際の日照

- “物件概要書で南向きと記載があっても安心はできません。前に高層マンションがあったりして、いちばんよい時間帯なのに日が当たるのは上階のみということはよくあります。”

前回の記事でも載せたこの画像 - 間口が狭く奥行きのある土地の場合、前面道路側と奥側で部屋が作られることが多いです。その場合奥側の道路に面していない方には十分な空地がなく、建物も建っていて室内が真っ暗ということがあります。ネットには明るい道路側の写真のみが載っていることもあるので注意が必要です。大阪の都心ではよくありますが、やはり賃料は低くなります。

7Fくらいまで真っ暗。(23区や横浜市は窓先空地があるのでマシなんですかね?

- “物件概要書で南向きと記載があっても安心はできません。前に高層マンションがあったりして、いちばんよい時間帯なのに日が当たるのは上階のみということはよくあります。”

- 浴室

- 浴室の大きさ

これもポータルサイトの間取り図や募集図面に現れにくいです。1116・1216・1216.5・1218・1316.5・1317・1318・1416・1418・1616・1620 などがあります。賃貸マンションでは1317以上くらいからがハイグレードのような気がします。客付けの案内をしていて、お客様が2つの物件で迷って、最終的にお風呂が広い方にしよう!と広い方に決まったことは何度もあります。最初から重視される方も多いです。

浴室リフォームはサイズによりますが、40-90万円というお金がかかりますし、やろうとしても梁や柱の位置によって、あとから広げられないことも多いので、僕はかならずユニットバスのサイズを確認しています。 - 浴室の窓

窓があるとポイント高いです。それだけで他の物件と差別化できます。

- 浴室の劣化具合。

特に壁面が錆でボコボコ盛り上がっていたら交換時期が近いです。 - 浴室乾燥機、追い焚き機能の有無。必須かどうかは物件のグレード、客層によります。

- 浴室の大きさ

- 建具や床材のグレードはどうか

- 十分な収納は確保できそうか

- IH ・都市ガス・プロパンガス

- その他設備

- コンロの口数

- ネット設備の程度

- ネット無料!と書いておきながら、棚の上にオーナーが設置したルーターが放置されているケースから、きちんとした業者が24時間サポートしているコンセント埋込み型wifiまであります。ただ、今後5Gが広く行き渡るとあまり重要視されなくなるかもしれません(?)

- ネット無料!と書いておきながら、棚の上にオーナーが設置したルーターが放置されているケースから、きちんとした業者が24時間サポートしているコンセント埋込み型wifiまであります。ただ、今後5Gが広く行き渡るとあまり重要視されなくなるかもしれません(?)

- エアコン付きか

- 温水洗浄便座の有無

- BS、CS、ケーブルテレビ

- テレビモニタ付インターホン有無

番外編_神経質さんのための見落としがちな賃貸物件チェックポイント

見出しには「神経質さんのための」と書いてしまいましたが、多くの時間を過ごすことになる自宅の選定はQOLに直結しますので、細かな部分にもこだわって当然だと思います。僕が普段仕事をしていて、一般のお客さんはここを見落としがちなんじゃないかな?と思うポイントを書いてみました(まだまだあると思いますが)。どなたかの参考になれば幸いです。

- 無料ネット回線が専有型か共有型か

- 共有型は1本の回線を何本にも分岐させるので、利用者が多くなれば帯域は狭くなり影響を受けます。専有型は影響を受けにくく、より快適にネットを利用できます。マンションを新築するなら専有型にしたほうがよいと思います。

- 電気容量上限

- 築古アパートには未だに単相2線式で配電されていて、各住戸で使用できる電気容量が30Aまでという場合があります。単身でも家電を良くつかう人には厳しいと思います。

- 室内PS(パイプスペース)の位置

- パイプスペースが寝室やリビングに近いと、深夜など上階が水を使うとこちらの室内に響きます。

- パイプスペースが寝室やリビングに近いと、深夜など上階が水を使うとこちらの室内に響きます。

- 低層階の結露

- 低層階は中高層階と比べて、結露が発生しやすいです。

- 24時間換気システムの有無

- 2003年の改正建築基準法で、シックハウス症候群対策のため、原則としてすべての建築物に24時間換気が義務付けられました。これがあると低層階でも結露は多少マシです。なお2003年以降の物件でもないものもあります。確認しましょう。

- 新耐震か旧耐震か

- 前述のとおり、旧耐震物件はやめておいたほうがいいです。少しの賃料をケチったばっかりに、地震でまさか、ということがあってはいけません。

- 再掲:築年月日ではなく、確認通知書の発行日が昭和56年6月1日以降であれば新耐震基準の建物、以前なら旧耐震基準の建物

- バルコニーのガラスが透明や柵

- 道路や正面の建物から洗濯物や室内が丸見えになります。カーテンを開けるのをためらう方も多いです。

- 給湯器から浴室、キッチンまでの配管距離

- 標準タイプの給湯器では、給湯器から使用場所までの距離が長いとなかなかお湯が出てきません。賃貸マンションではバルコニーや共用廊下に給湯器を設置することが多いので長くなりがちです。仕方がないですが。

- 給湯器の追い焚き機能が、本来の「追い焚き」か「足し湯」か確認

- 賃貸物件の資料で「追い焚き対応!」とあっても、それがお風呂のお湯を沸かし直しをする、本来の追い焚きなのか、追い焚き機能とあるものの、熱いお湯をたすだけの「足し湯(高温差し湯方式)」なのか確認したほうがよいです。

- 追い焚きの方が水の節約もできてよいとされていますが、足し湯より沸かし直すほうがガス代がかかることがあったり(特に冬場)、お湯を循環させる訳なので衛生面が気になるなど、デメリットもあります。一方、足し湯は当然のことながら浴槽の水量が増えてしまうというデメリットがあります。

- 賃貸物件の資料で「追い焚き対応!」とあっても、それがお風呂のお湯を沸かし直しをする、本来の追い焚きなのか、追い焚き機能とあるものの、熱いお湯をたすだけの「足し湯(高温差し湯方式)」なのか確認したほうがよいです。

- 隣の部屋との間の壁圧や構造

- 一般的に鉄筋コンクリート造(RC造)や鉄骨鉄筋コンクリート造(SRC造)は木造や鉄骨造に比べてスラブがある分、防音性に優れると言われますが、実際には隣の部屋とは壁材で仕切られることが多いわけで、これが薄かったりすると非常にうるさいです。SRC造でも横の部屋のテレビの音が普通に聞こえる物件はいくらでもあります。内覧したときに壁に耳をつけてみましょう(何も恥ずかしがることはありません。

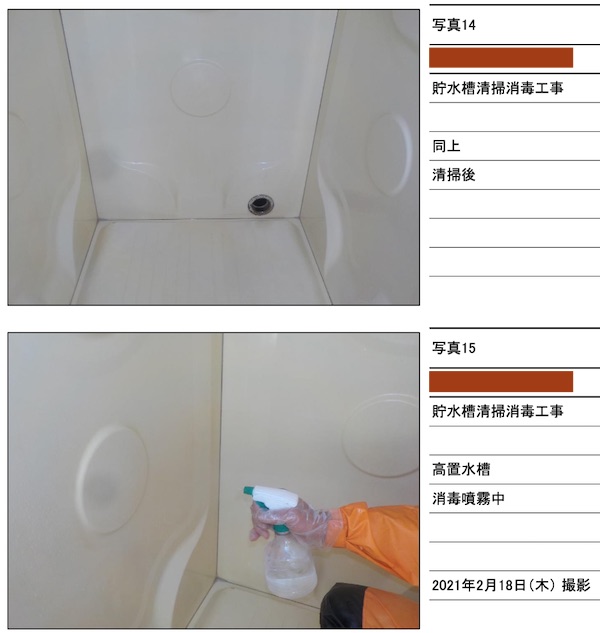

- 貯水槽がきちんと清掃されているか

- 大事です。有効容量10㎥以上貯水槽(簡易専用水道)は毎年1回以上定期的に清掃と点検を行わなければなりませんし、10㎥以下の小規模受水槽についても多くの自治体で簡易専用水道に準じた管理をするように言われているはずです。しかし、やれと言われることがない、小規模受水槽については罰則もない、そこそこ費用がかかる、という理由でいい加減なオーナーの賃貸物件の場合、何年も清掃をしておらず水が非常に汚くなっている場合があります。特に店舗ビルなどで飲食店をする場合は必ず仲介会社経由でオーナーに確認しましょう。

- 大事です。有効容量10㎥以上貯水槽(簡易専用水道)は毎年1回以上定期的に清掃と点検を行わなければなりませんし、10㎥以下の小規模受水槽についても多くの自治体で簡易専用水道に準じた管理をするように言われているはずです。しかし、やれと言われることがない、小規模受水槽については罰則もない、そこそこ費用がかかる、という理由でいい加減なオーナーの賃貸物件の場合、何年も清掃をしておらず水が非常に汚くなっている場合があります。特に店舗ビルなどで飲食店をする場合は必ず仲介会社経由でオーナーに確認しましょう。

- シャワーの水圧

- 高架水槽方式の給水の場合、各戸へ重力で流下させるので最上階では水圧がどうしても弱くなりがちです。

- エアコンが残置物→きちんと作動するか

- 室内にエアコンがついているが、設備ではなく残置物扱いとしている物件もあります。また2LDKなどで1台は設備だけど、もう1台は残置物という場合もあります。オーナーとしてはお使いになるならどうぞ、という感じなのですが冷暖房の効きが悪かったり作動しなかったりする場合があります。内覧の時に残置物と言われたら、念の為動作確認させてもらいましょう。

- エレベーターの台数と速度、戸数との割合

- マンションでは住戸50戸当たりエレベーター1台くらいがストレスを感じない台数だと思います。というのも、12階建61戸にエレベーター1台(60m/min)のマンションを所有管理しているのですが、それだと朝などラッシュ時はちょっときついです。築浅のEVでは105m/min 程度の速さがあると思うので、それだとマシだと思います。

- 立体駐車場の駆動音

- 立体駐車場が附設されているマンションで、部屋と立体駐車場が近いと音や振動が伝わってしまいます。

- ゴミ収集庫と部屋の距離

- 2-3Fでゴミ収集庫と近い場合、害虫も発生しやすいですし、ゴミ収集庫の扉は重いものが多く閉める時に大きな音や振動が発生します。

- 賃料の支払い方法

- 振込のみなのか、口座振替やクレジットカード払いがOKなのか。

- 振込のみの場合、各金融機関の定額自動振込サービスを利用すると楽です。

- 振込のみなのか、口座振替やクレジットカード払いがOKなのか。

- エレベーターと部屋との距離

- 築古で多いのですが、エレベーターと近い居室だと騒音が気になる場合があります。また、エレベーターホールでの会話なども響くかもしれません。

- 鳥害がないか

- バルコニーに防鳥ネットを張っている部屋がないか、外観を目視で確認します。

- 水道電気の検針方法

- 住宅でもたまに高圧で電気を引き込みしていて、オーナーが検針&請求という場合があります。クレジットカードや口座振替は不可で、請求書払いのケースだと金額が変動するので金融機関からの定額自動振込も使えず毎月の振込が面倒です。

- (補足)

高圧引き込みのマンションでもオーナーが電力会社と協議をすることで低圧の個別契約に変更できる場合があります。

↑は11F建マンションだったのですが低圧切り替え工事費は170万円弱でした。

- (補足)

- 住宅でもたまに高圧で電気を引き込みしていて、オーナーが検針&請求という場合があります。クレジットカードや口座振替は不可で、請求書払いのケースだと金額が変動するので金融機関からの定額自動振込も使えず毎月の振込が面倒です。

- ゴミ回収の頻度等

- 24時間ゴミ出しOKか

- ゴミごとに何曜日に収集されるか決まっているタイプは少し面倒

- 回収の頻度はどうか

- (補足) 大家としては、ゴミ収集庫にゴミが溢れていると賃貸付に影響するので、自治体ではなく毎日業者に頼むようにしたほうがよいです。

- 携帯電話の電波確認

- 基本です

- 隣の入居者がSOHO等

- 事務所店舗可の物件で隣の入居者が商売をしている場合、業種によっては不特定多数の人の出入りが多くて騒音等気になる場合があります。四六時中、宅配業者がきたり。集合ポストの表札をチェックしてみましょう。

- 周辺に建築看板がないか

- 周辺に工事計画がある→入居後しばらくは騒音を覚悟。これは仕方がないです。

- エレベーターの法定検査(建築基準法)

- めったにないですが、ごく稀に検査をうけていない建物があります。エレベーターにのったときに定期検査報告済証の有効期限を確認しましょう。

- めったにないですが、ごく稀に検査をうけていない建物があります。エレベーターにのったときに定期検査報告済証の有効期限を確認しましょう。

- 建物所有者の資力

- 結局のところ所有者の資力が管理のクオリティに直結します(自分で書いていてブーメランでしかないですが)。大きな会社なのか、個人の大家さんなのか。例えば所有者に余裕がない場合、「換気扇から異音がする」と管理会社に言っても、「緊急じゃない」「使えてるんだから」「すみませんが、ご自身で油さしてみてください」となり対応が遅かったり。

- 結局のところ所有者の資力が管理のクオリティに直結します(自分で書いていてブーメランでしかないですが)。大きな会社なのか、個人の大家さんなのか。例えば所有者に余裕がない場合、「換気扇から異音がする」と管理会社に言っても、「緊急じゃない」「使えてるんだから」「すみませんが、ご自身で油さしてみてください」となり対応が遅かったり。

- ハザードマップの確認(前回記事と同じ)

- 地震

- 地震確率・地盤

- J-SHIS 地震ハザードステーション

30年以内に震度7以上が起こる確率、表層地盤増幅率をメッシュマップで表示。参考になる。

- J-SHIS 地震ハザードステーション

- 断層上に位置していないか

- 地理院地図

断層や撓曲(とうきょく)の上の物件には投資しないと決めている投資家は結構います(資産家に多い)。投資エリアの断層や撓曲の分布は頭にいれておきましょう。大阪なら- 上町断層

- 桜川撓曲

- 住之江撓曲

の3つ。

- 地理院地図

- 地震確率・地盤

- 水害・土砂崩れ

- 国土交通省のハザードマップポータル

- 大阪市なら→浸水想定区域図(マップナビおおさか)も便利

- 大阪市なら→浸水想定区域図(マップナビおおさか)も便利

- 国土交通省のハザードマップポータル

- 地震

- その他揉めがちな契約条件

- 解約予告が何ヶ月前か

- 保証会社のプランと費用(初回のみか、毎年払いか)

- 早期解約の違約金 1年以内の解約は賃料の1ヶ月分など。

- 最終月の日割り可否。 4月5日で退去する場合は4月分の賃料がまるまるかかるという物件も多いです。

住宅以外_賃貸付けのチェックポイント

ご存知のとおり、住宅と比べて事務所や店舗はよりエリアや立地が重要です。特に店舗は場所さえ良ければスケルトンでも何でも決まります。また、賃料水準や空室率は景気の影響を大きく受けます。ここでは事務所・店舗・立体駐車場の基本的なチェック項目を簡単に列記しておきます。

事務所

- 建物の外観

- グレードと視認性

- エントランス

- ビルの顔なのでとても重要です。適度な広さがあり、明るく清潔感のあるエントランスかどうか。リフォームしてグレードを上げられそうか。

- 新耐震/旧耐震

- BCPの観点からも重要視されています。

- (駅前の好立地の築古マンションは築年数的には旧耐震でも、耐震補強工事済みだったりします

- BCPの観点からも重要視されています。

- 空調

- 個別空調

- セントラル空調

- 稼働時間

- 時間外空調費用の有無

- 温度設定

- 水回り(専有か共用か)

- 専有の場合

- 清掃をテナントが行うのが基本です。

- トイレや給湯室、廊下などが契約面積に含まれます

- トイレ

- 男女別か

- 十分なスペースか

- 雰囲気はどうか、設備は新しいか

- トイレの位置

- 死角だったり、トイレに行くのがわからないような位置のほうがよい

- 給湯室

- 設備が新しいか

- コンロ(電気式・ガス式)

- 冷蔵庫置き場有無

- 収納

- 専有の場合

- 電気容量

- 増設可能か

- ネット環境

- 光ケーブルどこまで引き込まれているか

- 電話回線の敷設可能数

- OAフロア(フリーアクセスフロア、床上げ)

- 床の上に配線のための一定の高さの空間をとり、その上の別の床を設けているタイプ

- 天井高

- オフィス賃貸のポータルサイトでは、こだわり条件項目に天井高をみかけます。2,600mm以上というのが多いです。

- 柱や梁の位置、太さ

- 事務所レイアウトに支障がないか

- 床荷重

- 一般的な賃貸オフィスビルの床荷重は1㎡あたり300㎏~400㎏ほど。

- 共用廊下の幅

- 看板代

- 喫煙所の有無

- 駐車場の有無

- 駐輪場の有無

- 共用の会議室の有無

- 非常用電源対策の有無

- オートロックの有無

- 1フロア1テナント物件を好む人も多い

- 共用廊下、トイレ、給湯室の清掃状態

- 警備会社のセキュリティシステムに加入しているか

- 既存のテナント

- 怪しいテナントが入居していないか。社名板や郵便受けをチェック

- 建物規模とテナント数とエレベーターの台数とサイズ

- 朝のラッシュ時の状況はどうか

- 日照

- 明るい事務所か。その他西日の差し込み具合など。

店舗

立地が重要です。設備などは後からどうにでもなりますし、住宅と違ってA工事・B工事・C工事のうち、BCの割合が多いので、買う側としては考えることは少ないです。

- 路面店舗/空中店舗/地下店舗

- 建物の視認性

- 天井高

- 居抜き/スケルトン

をチェックするくらいだと思います。

立体駐車場 / 駐車場

立体駐車場は複数棟所有管理しているのですが

- 立地

- オフィス街、住宅供給量が多い割に駐輪場が少ない都心部など。

- 賃料

- 入る車のサイズ

さえ間違っていなかったら大丈夫という認識です。古くても、昇降速度が遅くても、あまり気にされません。ちなみに立体駐車場が多い供給過多エリアでも、周辺の立体駐車場が外車やハイルーフ車に対応しておらず、自分のところが対応していたらそれだけで勝てます。立体駐車場はメンテ代の点から避けられることも多いですが、個人的にとても好きな不動産です。

なお、いつもお世話になっている立体駐車場に詳しい人に聞いたところ、IHI・新明和・日本コンベヤ・三菱重工、この4つのメーカーはつくりが良いのか非常に長持ちするとのことです。

また、立体駐車場は1棟34台が標準で建設費は本体代が6000-7000万、基礎や設計諸々を含めて9500万前後。2棟並べて縦列式にする場合は手前をハイルーフにすることが多い。ハイルーフは台数が減るので2棟で60台くらいになるとのことです。

競合物件の調査

競合物件も可能であれば内覧します。また空室率の調査は必ずします。3-4物件で十分だと思います。買おうとしている物件がそのエリアで1番である必要はなく、うちの物件を選んでくれる人もいるだろう、あの物件とあの物件が満室のときはうちにくるだろう、などと思えれば問題ないです。

同グレードの物件やよりよい建物、賃料が同じくらいの物件を複数見て、どれも空室率が高い場合は注意が必要です。供給過多だったり、そもそもの需要が少ないのかもしれません。

地場の賃貸業者にヒアリング

普段からそのエリアで賃貸付をしている地場の賃貸仲介業者さんに聞き込みをすると、自分ではつかめていなかったエリアの賃料相場観や客層がわかります。業者さんの言葉が買う買わないの決め手になったことは何度もありました。

大切なのは、自分が買おうとしている物件を絶対特定されないようにすることです。売主はまわりの人や管理会社に物件を売りに出していることを秘密にしている場合があります。ここでトラブルになると間に入っていただいている売買仲介業者さんにも大変迷惑がかかります。気をつけましょう。

僕は賃貸業者さんを訪ねるときは、菓子折りを持っていき、

- 詳しくはお伝えできないが、このエリアで物件の取得を考えている or 賃貸住宅の建設を企画しているので調査のために今業者さんをまわらせていただいている

- 取得時or建物竣工時には入居者仲介をお願いしたい

- エリア内の物件の図面を複数見てもらい、この中だったらどれが一番客付けしやすいか、どれが一番苦戦するか、その理由聞く。

という感じで取材しています。こちらは将来のオーナーかもしれないので、快く対応していただけることが多いです。なお、土日や他のお客で混んでいる時に訪ねるのは非常にめちゃくちゃ迷惑なのでやめましょう。

物件の資産価値・資産価格

この価値判定、価格判定こそが投資家の腕の見せ所というか、投資家の仕事そのものでありまして、利益の根源です。言語化しにくい部分でもあります。

物件の製造原価

土地と建物に分けて価値と価格を考えます。今この物件の土地のみを買うとしたら、いくらか。建物の価格はいくらか。それらを足して、売値とくらべてどうか。

土地の価値と実勢価格

前回記事:[1-5] 不動産投資家のための土地のチェックポイント107項目

前回の記事のような方法で、土地の価値を見定めた後、実勢土地値を調べます。対象不動産周辺の売物件はもちろん、過去の成約事例や近隣の謄本をめくっていきます。普段から自分の対象エリアの売物件情報をウォッチしておき、参考になる物件は一覧にまとめておきましょう。また自分のところに一度きた概要書は必ず検索可能な状態にしておきます。「この裏の物件、以前売りにでてたよなー、いくらか忘れたなー」みたいなことはないようにしましょう。

自分なりの相場観を持ち、目の前の土地の価値と価格を判定できることが一番大切です。たくさんの土地をみて、自分の頭の中にメッシュマップをつくっていきましょう。

建物の価値と実勢価格

結論から言うと建物の価格はよくわかりません。建物は通常、土地とセットで取引され、建物単体で売りに出されることは少ないためです。

それでも何とか建物単体の価値価格を推定したいがために、融資の章で述べた金融機関の積算評価の考え方で一律に建物価格を計算している方も多いと思います。そのような再建築費から経年減価分を差し引くという考え方は正しいと思いますが、個人的にはあまりおすすめしません。

例えば、

SRC造(耐用年数47年) 12階建マンション 築27年 延床1640㎡ 再調達価格 220,000円/㎡

という物件であれば

220,000円/㎡×1,640㎡×{(47-27)/47}=153,531,915円

となると思いますが、融資期間や融資額のところで触れたように

- 本当にその再調達価格でいいのか?建物によって、土地の地形によって、構造によって、規模によって、用途によって、建築時期によって、建築費は異なるのではないか?

- 経年減価ベースは均等でいいのか?

- そもそも耐用年数は税務上決められたもので建物本来の価値とは無関係なのでは?

- メンテナンス状態によって、全く価値は異なるのでは?

という問題があります。

そして、外壁ひとつとっても、吹付けなのか、安価な磁器質の45二丁タイルなのか、1枚1枚手作業で作られている 織部タイル なのかで、その価値も価格も全く違いますよね。

つまり、建物はおなじ築27年のSRCでも多種多様、十棟十色、複雑な価値の集積であり経過年数などから一律に計算できるものではない、実際にみて個別に価値を推定するしかない、ということです。

特にバブル期に建てられた建物は、良いものが使われているにも関わらず上記のような方法で機械的に値付けされているものもあり、そのミスプライシングを埋めに行くのは面白いです。

非常に良い。無意味にA3用紙の上に置いて撮影。

では、建物の専門家ではない我々はどのように目を鍛えていくかと言うと、建築や建材について書籍等で勉強していきながら、

- 売土地があって、それが売れて、建物がたったら、謄本をあげていくらくらい建築にかかったのか調べる。ついでに、部屋数と賃料 or 分譲価格から建築主がどれくらいの利益をあげた、あげているのかを計算する。

- 知人が建物を建てたら、中を見せてもらって、いくらかかったか教えてもらう、できれば見積書の写しをもらって何にいくらかかっているのか熟読する

- 建築士の先生に建築事例を教えてもらい、実際に見に行く

というのを繰り返すのがおすすめです。あと、不動産を勉強するには、不動産を買ってみるのが一番早いように、小さい建物でも一度自分で建ててみると、建物は多大な労力と多量の部材の集積であることがリアルに感じられ、その価値もわかり、中古の一棟不動産を見る目も違ってきます。(いや、その一棟目が難しいっていうね……

物件の収益価格

これはご説明するまでもないですが、今の市況、このエリア、この立地、この土地、この建物、この築年数、この用途、この収益の上がり方なら利回りX%前後が相場だろう、というような直接収益還元の価格です。収益物件の相場そのものです。

[1-4]土地の価値を考える手順_土地の価値とプレーヤーでも少し触れましたが、この収益価格、上で述べた製造原価、実需価格の価格差を利用すると比較的利益を生みやすいです。(それはすでに長期投資ではなくなってしまいますが。

以下、収益還元価格を考えるときのポイントを簡単に書いておきます。

(なお、個人投資家がするDCF云々での物件評価には懐疑的なのでここでは触れていません。

- 不動産価格に最も影響するのは市況なので、買う時期、売る時期が重要

- しかしながら(1)、景気下落局面ではそもそも融資がでないという問題もあるので、タイミングの見極めが難しいです。不動産市況は株式市場から半年くらいの遅効性があるので参考にします。不動産だけではなく経済全体、景気の先行きを考えることが大切です。

- しかしながら(2)、2021年現在、コロナもあって、金余り、よくわからない相場環境なので、高い安いという相場を気にしすぎず、融資がついて、賃貸がついて(収支が合って)、資産価値もあるもの、は全部買っていく、というのもよいと思います。

- 収益は一定に下がる訳ではない

- 直接収益還元は単年度の収益が今後も続くことを前提とした考え方ですが、例えば新築や築浅だと最初の数年だけ賃料が高く(新築プレミアム)、築5年を過ぎたあたりからガクッと賃料がさがる⇒収益価格も大きく下がる、という問題があります。

- ピカピカの築1年の一棟マンションを満室6%で業者から買ったものの、プロから見ればペラペラの建物で、賃料も相場より超絶割高、数年したら新築プレミアムもなくなり、メッキが剥がれてきて収支が合わなくなった、そこで売ろうとしたが、今収益還元で売ると残債減少分を超えて売却損がでてしまいそうだ、というような罠には気をつけましょう。

- そういう意味で築25年を過ぎたあたりの、賃料が低位安定した中古物件は安心です。

- ピカピカの築1年の一棟マンションを満室6%で業者から買ったものの、プロから見ればペラペラの建物で、賃料も相場より超絶割高、数年したら新築プレミアムもなくなり、メッキが剥がれてきて収支が合わなくなった、そこで売ろうとしたが、今収益還元で売ると残債減少分を超えて売却損がでてしまいそうだ、というような罠には気をつけましょう。

- 直接収益還元は単年度の収益が今後も続くことを前提とした考え方ですが、例えば新築や築浅だと最初の数年だけ賃料が高く(新築プレミアム)、築5年を過ぎたあたりからガクッと賃料がさがる⇒収益価格も大きく下がる、という問題があります。

- もちろん、CAPEXを入れるなどして賃料が上昇するケースもあります。

- オペレーショナルアセットを収益還元で評価しない

- ホテルやシェアハウスなど、収益が一定ではなく、ボラが大きいものを収益還元で評価し値付けしたものを買ってはいけない

- コロナ前のインバウンド全盛期、築古のマンションを民泊化したマンションや、シェアハウスが「月収益○○万円見込み!(x月実績○○万円) つまりこの立地で7.5%!」というような売り情報を多く目にしました。要するに、最大瞬間風速(売上)で物件を見てはいけないということです。

- ホテルやシェアハウスなど、収益が一定ではなく、ボラが大きいものを収益還元で評価し値付けしたものを買ってはいけない

- 土地単体の収益還元価格

- そもそも、高級住宅街や戸建用地、都心の一等地など収益とは関係なく値がつくエリアや立地があります。

- 有効宅地

- 取引事例比較

- 収益還元で考える場合

- ざっくり言うと

その土地に何を建てれば一番収益を生むか(用途)→その推定収入はいくらか→建築費はいくらかかるか→土地建物全体で期待利回りはどれくらいか→ではこの土地の価格は最高でいくらか

という考え方になります。商業地でいろいろな用途が考えられる場所はセンスが問われますね。- 参考:最適な用途

- ざっくり言うと

- そもそも、高級住宅街や戸建用地、都心の一等地など収益とは関係なく値がつくエリアや立地があります。

投資家目線での物件チェック

投資家目線で建物のリスクや保有中のコスト、出口の費用を考えます。

ソフト

- レントロール

- 相場とくらべてどうか再確認

- 空室で想定賃料となっている場合は賃料試算が妥当か(高めに試算されているケース多し)

- 昔からいる入居者やミニバブル期等の景気のよかった時期から入っているテナントの賃料は、現在の賃料水準よりも高いことが多いので、これも現在の賃料水準に引き直して物件の収益力を見定める必要があります。

- サクラがいないか

- 高め賃料のテナント調べると、どれも所有者の関係会社、ということはありました。

- 入居時期

- 入居時期が記載されているレントロールの場合は、その分散具合。どれも最近の入居だと、それとなく売主に事情を聞いたりします。

- 保証会社有無

- 敷金礼金がとれているか、ゼロゼロの比率はどれくらいか

- 室数、テナントの数と物件価格とのバランス

- レントロールと現地の空室の数が合っているか

- テナントの変遷

- 1Fに店舗が入っている一棟収益は、googleストリートビューで過去の外観を全てチェックして、テナントの変遷を確認してから買うようにしています。

- 敷金・返還金

- 関西方式(敷金持ち回り)の場合は、売主が賃借人から預かっている敷金は買主に移管されません。その分の債務は新所有者が負担することになるので、それも含めて取得価格を検討しましょう。

- トラブルになりがちなのは

- 多額の保証金のあるテナントが解約しそうだったから、黙って売るケース。

- 多額の保証金のあるテナントが売主の知り合いだった→半年後退去されて保証金を返さなきゃならない→裏で話がついていたのでは?というケース。

- 相場とくらべてどうか再確認

- 更新料の有無

- 関西は更新料はないことが多いです。京都はあります。

- 耐用年数までの残存年数

- これはとても重要です。

例えば、自分が築27年のRCの一棟マンションを取得しようとする場合、残存耐用年数は47年-27年で20年で、そのまま20年の借入も可能です。金融機関の選択肢も多いと思います。しかし、8年後にその物件を売却しようとした場合、残存耐用年数は12年となっていて、次に買う人は12年しかローンを組めません(融資期間に対して柔軟ではない、一般的な金融機関で借入する場合。このケースだと色をつけてもらっても15年がmaxの予感)。

今も昔も、CFがプラスでないと買わないという人が多数派であり、また金融機関側も賃料から十分に返済できることを求めます。となると、残存耐用年数12年の物件を普通に売ろうとしても、流動性が低くなって、価格を下げないと売れない(高利回りでないと売れない)ということになります。その下落幅は無視できません。また、融資期間について柔軟に対応してもらえる金融機関は、リスクをとっている分もちろん金利も高いので、やはり売値は下がりがちです。

大阪では、前述のように融資期間に柔軟な金融機関が多数あり、金融機関同士の競争も苛烈で、お金もあまっているので、今のところ(2021.3)、耐用年数超えの融資もよくでており、築古物件も高値を維持していますが、景気下落局面ではどうなるかわかりません。「景気が悪くなってきたので、耐用年数超えの融資は今控えてるんですよね、へへ」となれば、資産価値(特に土地値)の低い築古収益物件の価格は景気後退分以上に下落するでしょう。

物件を取得する前も、保有中も、残存耐用年数を気にしておきましょう。

- これはとても重要です。

- あやしいテナントや占有者の有無

- 占有者がいるととても苦労します(しました)。

- 入居者の属性

- これは案外見過ごされがちなポイントです。学生マンションとご高齢の方が多く住むマンションでは、入退去の頻度が大きく違います。頻度が高ければ募集中の空室期間、原状回復費、仲介業者に支払う募集費用などがかさむので、年間に均した時の実際の空室率は違ってくるはずです。

- ゴミ屋敷に住む入居者等、不良入居者

- 共用部廊下まで異臭、大量の害虫、火災の危険有り、というようなゴミ屋敷でも住んでいる人がいる以上、正当に退去までもっていくのにはとても苦労します(しました)。

- 家賃滞納有無

- 確認しておきましょう。僕は数ヶ月の滞納くらいなら気にしませんが、たまに年単位で滞納+居座りなど悪質な賃借人がいたり、売主と金銭トラブルになっていたりするので、その場合は債権譲渡をお願いしたり、トラブル解決を条件にいれて売買契約をするなどしましょう。

- 今まで出会った買主の中には、7年くらい家賃入金記録をさかのぼって、全入居者の入金を突合する会社もありました。きっちりされてた。普通なんですかね?僕はそこまでしませんが。

- 確認しておきましょう。僕は数ヶ月の滞納くらいなら気にしませんが、たまに年単位で滞納+居座りなど悪質な賃借人がいたり、売主と金銭トラブルになっていたりするので、その場合は債権譲渡をお願いしたり、トラブル解決を条件にいれて売買契約をするなどしましょう。

- 賃借人との契約書有無

- なくても大した問題ではないです。つくればOKです。売買契約の条件に売主側でつくること、としてもよいと思います。

- 売主と設備業者等の契約内容

- 通常は買主がそのまま継承しますが、高額な違約金が発生する場合もあります。例えば全戸一括のインターネット設備の契約で「契約期間10年。10年未満の解約は残り期間分の代金一括払いでの解約」など。

- ネット設備の他には、防犯カメラ、セキュリティ会社、コインランドリー、ケーブルテレビなど。

- 管理状況

- 心理的瑕疵物件

- 一応調べましょう(?)

- 一通り経験してしまったためか、僕はよほどの事件でない限り気にしません。人が住み暮らす場所である以上、いろいろあります。

- 一応調べましょう(?)

ハード

- 連棟ではないか

- アスベストが使われていないか(後述)

- 建物のクラック

- 雨漏りがないか

- 外壁やバルコニー天井に雨漏り跡がないか

- 躯体が腐っていないか

- 建物が傾いていないか、不同沈下(建物の一部が沈む)がないか

- 築古木造、埋立地など地盤が緩いところなど注意

- 築浅なのに扉がぴったりと閉まらなくなった→不同沈下が生じている可能性

- 屋上の防水状況

- 越境有無

- エレベーター

- エレベーターは一般的なリニューアルで1,000万円前後かかるので、古さやメンテナンス状況は現地で確認しておきましょう。

- 水回り

今後の修繕や更新が高額になりそうなところを中心に見ておきます- 浴室の状況

- 給排水設備

- 昭和49年頃までの亜鉛めっき鋼管、昭和50年〜平成4年くらいまでの硬質塩化ビニルライニング鋼管は内部が錆びて詰まることが多く、また不衛生です。ピンホールからの水漏れも多く苦労します。

- 洗濯パン有無、増設可能か

- 揚水ポンプ、排水ポンプ

- 鳥害

- 賃貸の部分でも書きましたが、バルコニーに防鳥ネットを張ってあるところがないかチェックします。防鳥ネットを貼ると見栄えも眺望もよくなくなります。

- 一度バルコニーに住み着いた鳩は追い払うのに本当に苦労します。何度鳩のフンだらけ(固着)のバルコニーをカビキラーで掃除したことか。そして室外機の裏にひな鳥が3羽いた時の絶望感。

- 賃貸の部分でも書きましたが、バルコニーに防鳥ネットを張ってあるところがないかチェックします。防鳥ネットを貼ると見栄えも眺望もよくなくなります。

- シロアリ

- 消防設備

- 以前の所有者が消防検査を受けていない場合、適法にするために多額の費用がかかることがあります。自動火災報知設備が壊れている、どこかで断線していて発報しないなどです。

解体費

長期保有が前提で今は解体するつもりがなくても、将来更地で売却したり、建替えるシナリオもあるので物件取得前に解体費についても考えておきます。気をつけなければならないのは、アスベスト(特にレベル1)が使われているか否かです。

また、解体費は建物によってバラバラですが、参考までに僕が経験したケースを書いておきます。

・RC造5階延床1000㎡で2,400万円前後

・RC造9階建延床1350㎡で3,300万円前後

・RC造5階建 延床860㎡ アスベスト(レベル1)含有のもので 3,500万円前後

このようにアスベストが含まれていると解体費が高額になります。レベル1については、1980年にロックウール(乾式)使用中止、1989年にロックウール(湿式)の使用が中止されています。それ以前に建てられた物件を取得する際には気をつけましょう※。

また、ケイカル板二種(レベル2)、押出成形セメント板(レベル3)などの製品も2006年に製造、使用が全面禁止されています。

※1989年以降だから絶対大丈夫だ!という訳ではありません。個別に判断してください!

立ち退き料

これはケースバイケースです。立退料=賃料のXヶ月分 という相場はなく、賃借人との交渉次第です。借地借家法では賃借人側が有利で、賃貸人の明渡請求を通すためには十分な正当事由が必要です。建物が少々古臭くなった程度ではかなり厳しく、その正当事由を補充するために立退料をお支払いするということになると思います。判例でも、移転実費(引っ越し代と内装費の補償)や差額家賃(移転先の家賃と現在の家賃との差額の補償)分などは認められる場合が多いです。

建物全体を再生する場合

大掛かりな修繕やリノベーションが前提の場合、主に躯体しか見ません。躯体さえしっかりしていれば、きちんと工事することで住みよい建物に再生できます。新築○っくりさんは零細大家でも可能です。

再生やリノベを経験すればするほどbeforeの段階で何を見ても動じなくなりますし、何にいくらかかるのか、だいたいわかるようになります。以下の写真は僕の一番最初の再生案件です(もっとすごい再生をされている方は沢山いらっしゃいますが、参考まで。

地方の築30年鉄骨造5階建マンション。上の写真は1階店舗。雨漏りで天井が剥がれ落ち、床には3cmほど雨水が溜まった状態です。給水管も一部破損。

躯体、その他の安全性は必ず専門家に見てもらいましょう。この物件はまず屋上防水、外壁防水、電気配線復旧をやりました。完成後はシックハウス物質の測定などをしておくのが無難です。

エアコンやキッチン、給湯器等部材の仕入、キッチンの設置、洗濯パンや便器の取付、各業者への個別発注、照明の交換、弱電分配器交換、共用部高圧洗浄、水栓の交換、換気扇の交換などは自分でしました。

このような建物再生事業は、謄本の所有者名が変更されるだけの投資と違って、世界の富を増やしている実感があり非常に楽しいです。大変ですが。

建物のランニングコスト

- 金融機関への利息

- 固定資産税、都市計画税

- PM費用

- BM費用

- エレベーター保守

- 日常清掃

- ごみ収集

- 消防点検

- 貯水槽清掃

- 植栽手入れ

- エントランスのマットのリース

- 立体駐車場保守

- 機械警備

- メーター検針(店舗や事務所)

- ネット設備

- 防犯カメラ

- 火災保険

- 水道光熱費

その他に運営費がないかチェックする。

おわりに

一棟収益不動産は「経年劣化しない土地」と「確実に減価する建物」の組み合わせです。同じエリアで同じ利回りなら土地値割合がより大きい物件のほうが、値下がりリスクは限定され、売却まで見たときの投資パフォーマンスも良くなります。

しかしそれは、建物は軽視してよい、ということではありませんよね。基本的に土地は高度に利用されることを前提に取引されるものであって、実際に“融資”や“収益”という果実を運んでくるのは完成物としての建物(またはその建築計画)だからです。

ーー

今回は上記のような導入で建物について書こうと思っていたのですが、いつの間にかスクリーニングの記事になってしまい、無駄に長くなりました。

融資がつくからと飛びついて買うのではなく、誰かが見た目の利回りだけ整えたハリボテ投資物件(投資商品)を買ってしまうのでもなく、自分の目で物件の価値や将来性を精査し、ちゃんと出口まで考えて、収支が合う、勝てる物件、負けない物件を買っていきたいですね。

なお、この記事の内容は正しいとは限らないので、一次ソースにあたったり、より詳しい人に聞いたりしてください。

これから不動産投資を始められる方の参考になれば幸いです。お読みいただきありがとうございました。